Source : Conseil d’Etat, 31 mai 2022, n° 455349

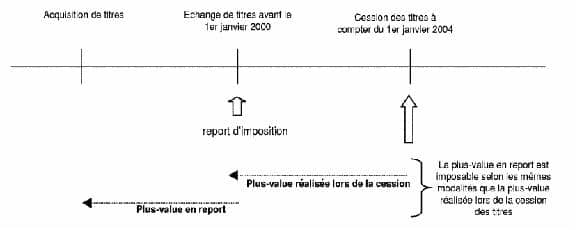

Pour rappel, l’article 150-0 B ter du Code général des impôts prévoit que les plus-values réalisées lors des opérations d’apport de titres à une société soumise à l’impôt sur les sociétés et contrôlée par l’apporteur peuvent bénéficier du régime du report d’imposition.

Ce régime s’applique sous certaines conditions. Ainsi, en cas d’échange avec soulte, ce régime de report d’imposition ne pourra s’appliquer que si la soulte reçue par le contribuable n’excède pas 10 % de la valeur nominale des titres reçus. A noter que si la soulte excède ces 10 %, la totalité de la plus-value réalisée par l’opération est imposée immédiatement.

Pour ces raisons, la définition de la soulte a une réelle importance notamment pour l’application de ce régime de faveur.

Le Conseil d’État vient juger en l’espèce que constitue une soulte au titre de l’article 150-0 B une somme dont le traité d’apport stipule qu’elle est versée en rémunération des apports, en complément de l’attribution de titres de la société bénéficiaire.

Le Conseil d’État ne retient pas la définition donnée par la Cour de justice de la communauté européenne qui définit la soulte comme une prestation pécuniaire ayant le caractère d’une véritable contrepartie à l’opération d’échange.

Les faits de l’espèce dont avaient eu à juger la Cour de justice étaient différents dès lors qu’il s’agissait d’un versement postérieur à l’apport et que les parties n’avaient pas spontanément qualifié de ce versement de soulte.

Or, en l’espèce, la rédaction du traité d’apport ne fait pas de doute sur la qualification des sommes versées en complément de l’attribution des titres.

Cette précision sur la notion de soulte a été donnée dans le cadre de l’abus de droit.

Cet arrêt est également l’occasion de souligner que le versement d’une soulte doit s’inscrire dans le cadre d’une restructuration d’entreprise afin d’échapper à la sanction de l’abus de droit.

Le Comité de l’abus de droit fiscal a relevé à plusieurs reprises que le dispositif du report d’imposition prévu par l’article 150-0 B ter du code général des impôts et celui du sursis d’imposition prévu à l’article 150-0 B du même code ont « pour objectif de faciliter les opérations de restructuration d’entreprises, en vue de favoriser le développement de celles-ci, en conférant un caractère intercalaire aux opérations d’échange de titres ».

Le Comité considère que le but qu’a entendu poursuivre le législateur n’est pas respecté « si l’octroi de la soulte ne s’inscrit pas dans le cadre de l’opération de restructuration d’entreprise mais est en réalité uniquement motivé par la volonté de l’apporteur des titres d’appréhender en franchise immédiate d’impôt des liquidités détenues par la société dont les titres sont apportés ».